专题:特朗普宣布胜选!聚焦特朗普第二任期的政策诉求和市场影响

图片来源于网络,如有侵权,请联系删除

图片来源于网络,如有侵权,请联系删除

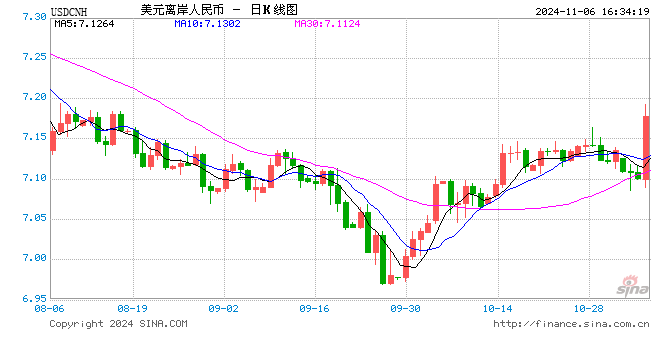

财联社11月6日讯(记者 王宏)美国大选正吸引关注者目光,北京时间下午2点,美国大选选举日所有投票结束。截至近来 ,特朗普在关键摇摆州暂时领先。虽然结果未出,但人民币汇率已率先反应。今日下午14时35分,离岸人民币兑美元日内跌超900点,下破7.19关口。

汇率方面,机构则认为,特朗普获胜将令人民币承压。但从基本面上看,无论谁当选,预计美元都将从近来 水平下行。专家表示,在降息交易和季节性结汇需求二者叠加共振下,至少今年末明年初人民币贬值压力将明显减轻。

股市方面,机构认为若短线下行风险已充分计入,可考虑加仓中国股票。结合特朗普首次执政时期股市表现,专家认为未来A股和港股的长期上涨趋势依旧“以我为主”。还有专家表示,不必过度高估美国大选对A股的扰动。

美国大选如何影响中国股市波动?

瑞银表示,美国大选结果可能加剧中国股票的短期波动,然而,短线震荡也酝酿了长期机遇。

“中国股票估值已在相对较低的水平,在特朗普获胜的情况下,中国政府可能积极加大政策刺激力度。由于中美贸易额在特朗普第一任期间大幅下降,MSCI中国指数成份股中的美国营收敞口仅不到5%。预期特朗普将可能会寻求与中国政府进行谈判,最终将关税范围限制在特定的领域”,瑞银表示。

因此瑞银预计,一旦中国股票对特朗普胜选消息的跌幅达双位数,短线下行风险已充分计入,可考虑加仓中国股票。

“回顾特朗普第一次执政时期的A股和港股表现,沪深300和恒生指数在特朗普执政的4年内的累计涨幅分别达到43%和11%”,民生银行首席经济学家温彬表示,原因一是特朗普上台前A股与港股估值相对较低;二是企业盈利改善和经济基本面稳健依旧形成“以我为主”的趋势性行情,特别是沪深300指数依托核心优质企业的长期盈利形成价值投资趋势。

温彬认为,未来A股和港股的长期上涨趋势依旧“以我为主”。综合来看,尽管特朗普上台对A股和港股整体会形成不利影响(包括加征关税,通胀预期上升导致美联储宽松程度下降等),但中国资本市场的趋势驱动因素仍将取决于自身的经济增长与企业发展。

他还表示,近来 沪深300和恒指估值依旧偏低,类似于2016年末特朗普上台的情形。随着政策呵护下资本市场关注度提升,中国经济有望形成“股市上涨—财富效应—刺激消费—企业盈利修复—股市上涨”良性循环。

财信金控首席经济学家伍超明认为,不必过度高估美国大选对A股的扰动。“从基本面看,国内经济增长拐点初现,经济回升向好态势的确定性高;从资金面看,A股市场交易活跃、流动性充裕;从情绪面看,2024年国内股票市场已部分消化了美国大选的影响,尤其是“特朗普交易”已步入中后段,对A股扰动或已有限”。

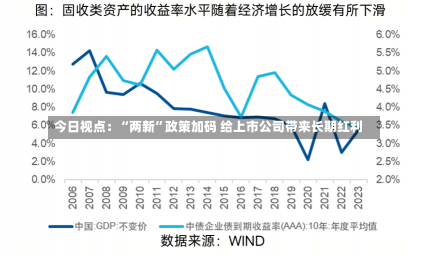

特朗普获胜人民币短期承压,美元有下探空间

特朗普第一次执政时期人民币汇率表现如何?温彬介绍称,特朗普执政期间,美元升值有限,前三阶段仅累计升值0.1%。而人民币汇率,不论是对CFETS篮子货币还是对美元,在特朗普执政的前三年内均出现了有限贬值,幅度分别为1.1%和3.6%。

主要是由于,在2015年的汇改中,人民币汇率已经提前释放了贬值压力,并具备了足够弹性,使得特朗普执政时期并未出现大幅贬值。随后人民币汇率也经历了两轮“先升后贬”,对加征关税发挥了较为显著的缓冲作用。

温彬认为,特朗普及其团队对美元本身的态度比较矛盾。特朗普上台对美元的长短期影响可能存在差异,美元指数短期或有支撑,但长期反而可能会承压。“在降息周期下,美元指数后市震荡走弱的大方向或不会改变,但如果特朗普最终上台,美指短期会受到一定程度的支撑。”

“从特朗普过往政策的影响来看,对人民币汇率仍然是偏空的”,温彬还表示,短期来看,在降息交易和季节性结汇需求二者叠加共振下,至少今年末明年初人民币贬值压力将明显减轻。后续在特朗普上台后,很可能再度造成人民币的大幅波动。

瑞银认为,外汇方面,特朗普获胜将令人民币承压。

“无论谁胜选,从基本面来看,美元的高估值、相对于其他货币的息差优势收窄,以及美国巨大的财政和经常账户双赤字,都会对美元带来压力”,瑞银还表示,预计特朗普当选的情形下美元会更强一些,因为或有更多的刺激政策、利率可能回升以及潜在关税等,都将为美元带来支撑。不过,无论谁当选预期美元将从近来 水平下行。

(财联社记者 王宏)

发表评论