财联社11月7日讯(记者 梁柯志)平安银行傍晚发布公告称,本期200亿无固定期限债券于2024年11月7日发行完毕:前5年票面利率为2.45%,每5年调整一次,在第5年及之后的每个付息日附发行人有条件赎回权。

图片来源于网络,如有侵权,请联系删除

平安银行在三季报表示,该行持续强化资本内生积累能力,提升资本精细化管理水平,2024年9月末,集团口径核心一级资本充足率微升至9.33%。数据显示,其一级资本净额为4791亿元,比去年底4548亿元微增。

财联社记者注意到,招商银行11月7日刚刚发布公告称,近日成功发行300亿无固定期限资本债,票面利率2.42%。

11月7日,北京某券商银行业分析师对财联社表示,永续债多数属于滚动发行,到期续发、置换低利率债券的情况比较普遍。

公告显示,平安银行上次无固定期限资本债是在2020年2月25日完成发行,发行规模为人民币300亿元,前5年票面利率为3.85%,与当前2.45%的发行利率相差明显。

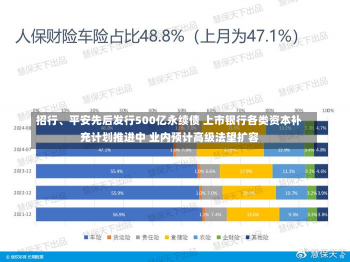

各类资本补充计划均在推进

与平安银行相比,招商银行内生性补充能力较强,其三季报显示,按照高级法核算,招行核心一级资本充足率14.73%,一级资本充足率16.99%,资本充足率18.67%,较上年末分别上升1.00、0.98和0.79个百分点。一级资本净额为11305亿,较去年底增加6.88%。

3月25日,招行银行曾经公告透露,在2021年股东大会申请的不超过1500亿资本发行授权计划已经到期,并重新申请等额的授权计划,有限期延长至3年,且累计不超过770亿规模内,董事会授权高级管理层可直接发行。

在股份行之前,9月24日国家宣布“计划对六家大型商业银行增加核心一级资本”以来,国有大型商业银行资本补充工作实质已经启动。

在近日三季报业绩会上,多家大行负责人对外透露了补充资本的最新进度情况。

如工商银行相关负责人表示,近来 尚未明确相关注资规模节奏和定价的具体内容,工行正在准备相关的投资方案,并积极与监管部门沟通和进行汇报。

根据中金公司测算,若注资提升六大行核心一级充足率0.5个百分点、1个百分点、2个百分点,分别需要注资规模在0.5万亿元—2.1万亿元之间。

高级法或有望扩容

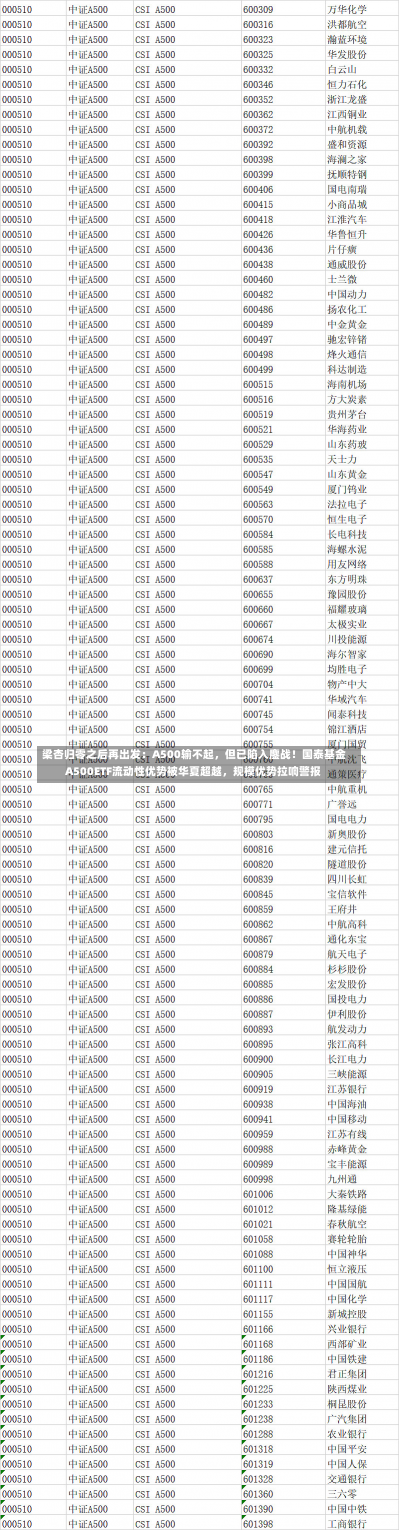

财联社记者查阅近期公告,发现包括民生银行、华夏银行和北京银行等均已经成功发行各类资本债券。

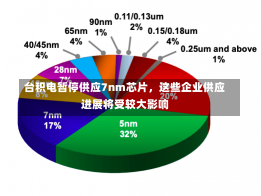

11月7日,中金公司发布最新报告认为,随着监管对资本的重视,采用高级法计算的银行可能会扩围。

11月1日,金融监管总局印发了《商业银行实施资本计量高级方法申请及验收规定》。在2024年1月1日修订后的《商业银行资本管理办法》(下称《资本新规》)正式实施之后,市场普遍认为这是对银行资本管理进一步的提升要求和规范。

据了解,2014年首批获准实施高级法的银行包括工农中建交和招商六家。

分析师林英奇认为,近年来一些银行也有申请实施高级方法的诉求,本次《验收规定》明确了高级方法的验收标准、验收程序和持续监管框架,实施银行有望扩围,邮储、兴业等头部股份行或入选。

而对于实施高级法的影响,中金报告预计实施高级法理论上对于银行资本的节约比例为10%-20%左右,相当于提高核心一级资本充足率1-2个百分点,理论上对长期ROE的提高幅度为1-2个百分点。

发表评论