深圳商报·读创客户端记者 朱峰

图片来源于网络,如有侵权,请联系删除

国内角膜塑形镜领域的龙头企业欧普康视(300595)日前发布2024年三季报,前三季度公司实现营业收入14.31亿元,同比增长8.44%;归属于上市公司股东的净利润5.23亿元,同比下降2.87%。

欧普康视称,前三季度公司营增利减的主要原因为,毛利率较高的硬镜收入下降,毛利率较低的医疗和其它产品收入增加,造成利润增幅低于收入。此外,销售费用大增27.43%,以及新建的视光终端前期收入小但固定成本高,也导致增收减利。

现金流方面,欧普康视前三季度净现金流骤降为负数,由上年同期的3.22亿元降为-1.33亿元。其中,投资活动产生的现金流量净额由正转负为-4.41亿元,同比大降302.12%,主要系本期理财产品到期收回减少所致。

资料显示,欧普康视是近来 国内及全球领先的角膜塑形镜研发与生产企业,主要产品是角膜塑形镜及其护理产品,用于视力矫正和近视控制。

欧普康视在三季报中称,硬性角膜接触镜类(即OK镜)产品的销售主要来自于主营产品角膜塑形镜,前三季度销售收入小幅下降主要原因是,近两年一直存在的高端消费疲软、减离焦框架镜等近视防控产品分走部分潜在用户、角膜塑形镜品牌竞争加剧。

值得一提的是,欧普康视营收和净利此前一直保持着较高的增长速度。2013年—2021年,公司营收复合增长率达39.4%。但是从2022年开始,公司营收和净利增速出现明显放缓。2022年、2023年及2024年上半年,公司营收增长率分别为17.78%、13.89%、13.21%;归母净利润增长率分别是12.44%、6.85%、4.42%。

到了2024年前三季度,营收增速进一步降至8.44%,净利润则出现负增长,同比下降2.87%。这是公司近年来首次出现净利润同比下滑。

从盈利能力来看,欧普康视的毛利率呈现逐年下滑趋势。2022年前三季度公司毛利率为77.70%,2023年同期下降至76.68%,2024年前三季度进一步降至74.81%。

从净资产收益率来看,欧普康视的盈利能力也呈现下滑趋势。2022年前三季度,公司净资产收益率为17.30%;2023年同期下降至12.71%;2024年前三季度进一步降至11.57%。净资产收益率的持续下滑,说明公司资产的盈利能力日趋减弱。

主要赛道市场收窄,欧普康视忙着开辟第二赛道。

9月26日,欧普康视发布公告称,其全资子公司欧普投资将以自有资金5464.29万元通过增资扩股的方式投资多姿医疗,交易完成后,欧普投资将持有多姿医疗51%的股权,成为其控股股东。

欧普康视称,此次投资合作可以使公司加速进入市场广阔的隐形眼镜及美瞳的研发、生产领域,进一步加强在隐形眼镜和美瞳产品销售领域的布局。

但是,美瞳市场并非布满黄金。资料显示,多姿医疗仍处于亏损状态,2023年和2024年1—7月,多姿医疗营业收入都为0元,分别亏损804.71万元、398.17万元。

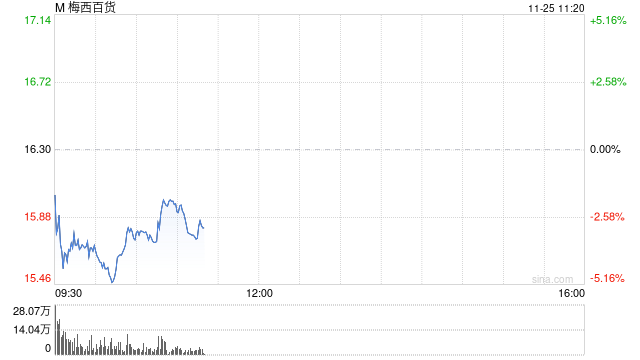

二级市场上,自2021年6月底创下109.19元的历史高点后,欧普康视股价一路下挫,最低见到13.03元/股,下跌幅度达88.07%。11月1日欧普康视收报18.32元,市值为164.3亿元。

审读:吴席平

发表评论