21世纪经济报道记者 边万莉、程维妙 杭州、北京报道

图片来源于网络,如有侵权,请联系删除

良好的经济基础为银行机构的发展提供了沃土。作为我国最活跃的区域经济体之一,长三角的A股上市银行密度很高。近来 42家A股上市公司中,区域性银行有27家,而江浙沪的上市城农商行占据14席。

图片来源于网络,如有侵权,请联系删除

今年前三季度,这14家银行的不良贷款率都优于行业平均水平,且在息差进一步收窄的背景下,营收净利增长“无一掉队”。其中,瑞丰银行、常熟银行营收、净利润均实现两位数增长,杭州银行、苏农银行、苏州银行、江苏银行净利润单项指标实现两位数增长。

拆解财报来看,投资收益仍是不少银行利润的重要贡献项,这也延续了近两年的趋势。不过,依靠投资收益“单条腿走路”来维持营收的可持续性存疑。

8月以来,债市收益率先后在监管指导“大行卖债”和一揽子政策发布后连续上行,国债增持力度减弱。值得一提的是,在“大行卖债”的同时,有4家江苏地区农商行因仍活跃在中长端利率债市场而被点名,也倒逼中小银行进一步聚焦回归主责主业,做好浮盈变现及后续资产配置接续。

“赚钱能力”保持强劲,均实现营收净利双增长

从经营效益来看,江浙沪14家上市城农商行“赚钱能力”仍然保持强劲,全部实现了营收净利双增长。其中,江苏银行稳居长三角A股上市银行榜首,营业收入和净利润遥遥领先。2024年前三季度,江苏银行实现营业收入623.03亿元,实现归母净利润282.35亿元,同比分别增长6.18%、10.06%。

2024年前三季度,江浙沪上市银行内部的效益分化明显。有6家银行营收过百亿元,占江浙沪14家上市城农商行总营收约86%,是其余8家银行营收之和的6.3倍。净利润表现同样如此,且排名顺序一致。2024年前三季度,这6家银行净利润过百亿元,占江浙沪14家上市城农商行净利润的87%。

这6家银行按照排名依次是江苏银行、宁波银行、上海银行、南京银行、杭州银行、沪农商行,对应的营收数据为623.03亿元、507.53亿元、395.42亿元、385.58亿元、284.94亿元、204.83亿元,净利润分别是282.35亿元、207.07亿元、175.87亿元、166.63亿元、138.70亿元、104.85亿元。

从业绩增长情况看,瑞丰银行、常熟银行以14.67%、11.30%的营收增速分别位列第〖One〗、 第二,也是长三角上市城农商行中唯二实现营业收入两位数增长的银行。此外,南京银行、宁波银行、江苏银行营收增速超过5%,其余9家银行增速均低于5%。

数据显示,2024年前三季度,瑞丰银行营业收入33.22亿元,同比增长14.67%;常熟银行营业收入83.70亿元,同比增长11.30%。分析来看,非息收入是两家银行营收高增的重要支撑。

其中,常熟银行中间业务净收入在代理业务高增的驱动下实现260.02%的增速,此外受益于债牛行情,前三季度投资收益同比增速超90%。华安证券分析,瑞丰银行中收净收入2024年由负转正后,逐季实现收入均有增加,前三季度总计确认0.36亿元。其他非息业务同比增长73.87%,主要为投资净收益大幅高增贡献(前三季度确认7.79亿元,同比+193.72%)。

相比于营收增速,净利润增速表现更为亮眼。其中,6家银行净利润增速超过两位数,杭州银行、常熟银行、瑞丰银行、苏农银行、苏州银行、江苏银行同比增速为18.63%、18.17%、14.57%、12.18%、11.09%、10.06%。

另外,5家银行增速位于5%-10%区间,而上海银行、沪农商行、紫金银行3家银行增速低于5%。数据显示,2024年前三季度,上海银行净利润175.87亿元,同比增长1.40%;沪农商行净利润104.85亿元,同比增长0.81%;紫金银行净利润13.51亿元,同比增长0.16%。

净息差收窄压力犹存,投资收益撑起营收增速

作为银行主营的存贷款业务的营收体现,利息净收入对营业收入的贡献度比较高 ,是商业银行最主要的收入来源。保持合适的净息差水平有利于银行补充核心资本以及提升风险抵御能力。过去两年以来,息差持续收窄,已成为银行面临的经营压力之一。

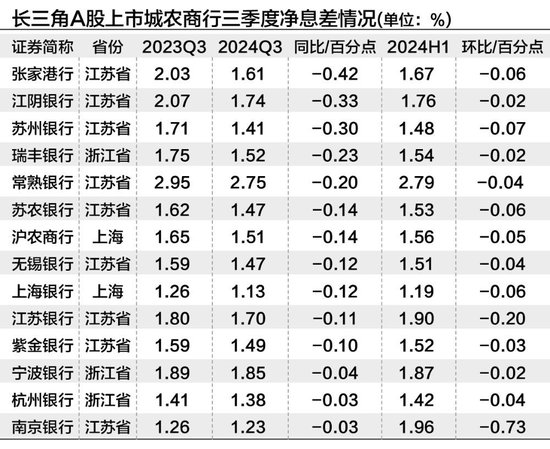

从长三角上市城农商行的数据来看,净息差收窄压力犹存,但相比于上一季度已有所改善。国家金融监督管理总局数据显示,截至2024年二季度末,商业银行净息差为1.54%。2024年三季度,除此常熟银行(2.75%)之外,其他银行净息差集中在1.2%-1.8%之间,其中5家在1.54%以上,其他8家银行均好于行业整体水平。

常熟银行净息差2.75%,在14家银行中净息差水平比较高 ,环比微降0.04个百分点,同比下降0.2个百分点。张家港行净息差为1.61%,同比下滑0.42个百分点,是14家银行中同比下滑幅度最大的。不过,环比下滑0.06个百分点,下降幅度有所缓和。净息差环比下降幅度最大的是南京银行,由1.96%下滑0.73个百分点至1.23%,去年同期是1.26%。

净息差压力之下,银行转而寻求非息收入增长。除宁波银行外,其余13家银行的非息收入出现不同程度的增长。长江证券分析,宁波银行前三季度非利息净收入增速-9.3%(上半年增速-5.7%),主要受到中收同比下滑30%的拖累。投资等其他非息收入同比增速0.3%(上半年增速2.5%),今年以来并未效仿同业通过大幅释放投资收益拉动营收。三季度末所有者权益其他综合收益余额104亿,较期初增加46亿,环比增加6.6亿,是未来盈利释放来源。

张家港行、瑞丰银行非息收入同比分别增长88.67%、77.94%。是增速比较高 的两家银行。苏农银行(31.17%)、常熟银行(44.17%)、紫金银行(45.31%)非息收入增速超过了30%。华安证券分析,瑞丰银行投资收益来源一方面是债券投资的市场研判和投资能力进一步加强,及时确认投资收益;另一方面是对联营企业和关联企业股权投资,参股嵊州、永康、苍南农商行等并表收入贡献度不断提升。

在净息差收窄、中间收入增长乏力的双重背景下,投资收益成为中小银行拉动业绩增长的主力,尤其是在中小银行众多的长三角区域。不过,部分中小银行“大举买债”的行为剑走偏锋,引起了监管部门的关注。

2024年8月,交易商协会发布公告称,近期,在交易商协会查处的案件中,部分中小金融机构在国债交易中存在出借债券账户和利益输送等违规情形,交易商协会已将部分严重违规机构移送央行实施行政处罚,对于其他此类案件线索交易商协会正在加紧调查处理。江苏地区农商行人士此前对21世纪经济报道记者分析称,央行关注国债收益率,意在推动中小银行将更多资产投放于实体经济,而不是买债。

虽然多数银行净利息收入下滑,但也有例外。2024年三季度,宁波银行、常熟银行、杭州银行、江苏银行的净利息收入仍然保持增长,同比分别增长16.91%、6.15%、3.87%、1.49%。宁波银行净利息收入继续加速增长,主要生息资产规模扩张较快,同时净息差韧性较强;杭州银行2024年三季度息差在负债端的贡献下企稳回升,带动净利息收入增速由负转正。

两家银行不良率抬升,拨备反哺业绩增长

资产规模是银行所拥有的全部资产的价值总额,通常被视为实力和市场地位的重要体现。从2024年三季度报数据来看,长三角上市银行仍然保持着稳步增长的态势。

在资产规模的绝对值上,2024年前三季度长三角上市城农商行中资产总额过万亿的有6家,同时有7家银行保持同比两位数的增长。从区域上看,江浙沪各有一家城商行总资产超3亿元。江苏银行3.86万亿元位列第一,其次是上海银行3.23万亿元,第三名为宁波银行3.01万亿元。

从规模扩张速度来看,半数银行保持了两位数增长。苏州银行增速比较高 ,由2023年三季度的5835.10亿元增长至6771.84亿元,同比增长16.05%。江苏银行、宁波银行、南京银行、杭州银行、常熟银行、紫金银行增速保持在10%以上,同比分别增长15.60%、14.88%、13.67%、12.72%、10.44%、10.06%。

资产质量方面,长三角上市城农商行延续了此前相对平稳的水平。截至2024年三季度末,上市银行的不良贷款率为1.25%,长三角上市城农商行不良贷款率均处于行业水平之下,资产质量保持稳健。2024年三季度,各有6家银行不良率下降和保持不变,仅有紫金银行和常熟银行的不良率微微抬升。数据显示,紫金银行不良率1.3%,同比上升0.14个百分点;常熟银行不良率0.77%,同比上升0.02个百分点。

银行是风险的经营者,不良率反映了银行的信贷资产质量,拨备覆盖率反映银行的风险抵补能力。截至2024年三季度末,42家上市银行拨备覆盖率为242.9%,较二季度末下降1.4个百分点,有25家银行较二季度下调了拨备覆盖率。对比来看,长三角上市城农商行中除紫金银行(215.10%)外,其余13家均高于行业水平。

虽然长三角上市城农商行的拨备覆盖率处于较高水平,但除瑞丰银行外同比均出现了下降。一般来说,拨备覆盖率下降有两种情况:一是加大了对不良贷款的处置力度;二是通过减少拨备释放利润。

具体看,调节幅度超过40个百分点的银行包括宁波银行、沪农商行、苏州银行、无锡银行、南京银行。宁波银行三季度核销额同比增加73.67%,收回已核销贷款同比增加65.17%。因核销力度较大而计提边际放缓,拨备覆盖率进一步下降。苏州银行营收承压下成本收入比提升,拨备反哺释放利润空间。

发表评论