炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

图片来源于网络,如有侵权,请联系删除

来源:尺度商业

图片来源于网络,如有侵权,请联系删除

“水泥一哥”海螺水泥又交出一份营收净利润双降的财报。

10月29日晚,海螺水泥披露2024年三季报,前三季度,公司实现营业收入681.50亿元,同比下降31.27%;归母净利润51.98亿元,同比降幅达40.05%。

海螺水泥的增长困境,始于几年前。

2021年至2022年,海螺水泥营收连续下滑,降幅分别为4.73%、21.40%,2023年营收增长转正,当年增长6.80%。不过,这三年时间,公司归母净利润连续下滑,降幅分别为5.38%、52.92%、33.40%。

导致业绩下滑的原因,可以用四个字概括——“量缩价低”。“量缩”因为下游行业需求低迷,“价低”源于行业“内卷式”竞争。

投资者关心的是,公司业绩拐点何时到来?

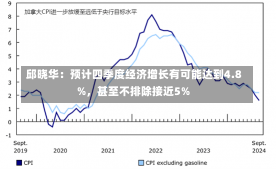

从三季度末的供需两端来看,水泥行业“量缩价低”的困境正在扭转。结合券商机构观点,海螺水泥业绩拐点或出现在第四季度。

营收净利润双降

海螺水泥是国内最大的水泥企业,主营业务为水泥、商品熟料、骨料及混凝土的生产、销售,产品广泛应用于铁路、公路、机场、水利工程等国家大型基础设施建设项目,以及城市房地产开发、水泥制品和农村市场等。

近几年,海螺水泥的业绩波动较大。

2020年,海螺水泥营收高达1762.95亿元,归母净利润351.58亿元,创下成立以来的历史比较高 值。到了2023年,公司营收和归母净利润数据分别下降至1409.99亿元、104.30亿元。

根据最新披露的2024年三季报,海螺水泥前三季度营收净利润双降。

同花顺显示,水泥制造行业共有15家上市公司,前三季度,海螺水泥净利润、每股收益、每股净资产、每股现金流等指标均排在行业第一位。

这些指标展现出,海螺水泥业绩承压,但经营韧性为行业前列。海螺水泥下滑的业绩表现,也并不令市场意外。

2024年前三季度,全国水泥累计产量同比下降10.7%,累计产量为2010年以来同期最低水平。其次,行业“内卷式”竞争,水泥费用 不断探底。

半年报中,海螺水泥如此形容行业现状:需求萎缩、竞争激烈、费用 低迷、经营承压。

三季报显示,海螺水泥营收净利润双降,但盈利能力提升。海螺水泥前三季度毛利率19.54%,同比上升1.21个百分点,单三季度毛利率20.78%,同比上升4.60个百分点,环比上升0.8个百分点。

华源证券判断,海螺水泥毛利率回升主要是由于水泥均价同比回升以及高毛利骨料业务营收占比提升。

三季报中,海螺水泥并未披露骨料业务营收占比情况。根据半年报,海螺水泥骨料产能1.51亿吨,新增骨料产能200万吨。海螺水泥骨料及机制砂产品营收21.91亿元,同比增长29.84%。

水泥一哥的“自救”

根据公开资料,骨料是大量碎石、石屑、砂等颗粒材料的统称。在水泥行业低迷期,骨料业务被不少企业视为业绩“救生圈”,也是海螺水泥业绩“自救”的重要举措。

作为行业“一哥”,海螺水泥秉持“盈利是目的,份额是基础”的市场策略,做出两大重要布局,一是水泥主业国内国外双轮驱动,推动海外多个大型项目,开拓海外市场。二是调整业务结构,积极拓展骨料、商品混凝土等业务。

2023年,海螺水泥增收不增利,水泥主业仍维持了合理的市场份额,海外市场逆势走强,且新业态业务取得不俗成果。

水泥主业方面,2023年,海螺水泥海外项目公司销量同比增长13.91%,销售金额达46.71亿元,同比增长17.75%;出口销量同比增长117.83%,销售金额2.28亿元,同比大增92.53%。

毛利率表现方面,海外项目毛利率为30.1%,同比上升3.25个百分点;出口业务毛利率为23.78%,同比上升5.37个百分点。

骨料等业务方面,骨料及机制砂实现营收38.64亿元,同比大幅增长 73.32%;商混实现营收22.54 亿元,同比增长24.71%。从毛利率来看,骨料和机制砂毛利率高达48.32%,为公司各产品之最。

今年4月,海螺水泥总经理李群峰表示,2024年公司将以水泥主业为基础,全力推进骨料产业发展和产能释放,推进商混产业布局,打造新的利润增长点。

相比海螺水泥上半年456亿元的营收,骨料、商品混凝土营收占比还有待提高,但营收的快速增长,对海螺水泥盈利能力的持续提升以及未来业绩可持续增长开了好头。

在骨料业务快速发展的同时,海螺水泥的水泥主业,迎来了困境反转的良机。

四季度业绩迎拐点?

住房城乡建设部的数据显示,10月份全国新建商品房网签成交量同比增长0.9%,比9月份同比扩大12.5个百分点,自去年6月份以来连续下降后首次实现增长。

10月份是四季度首月,一般会受9月份冲量的透支影响。然而,今年“银十”超过“金九”十分罕见,是2007年起“银十”首次超过“金九”。

楼市回暖离不开政策的积极推动,9月24日以来,房地产行业迎来存量增量政策叠加的“组合拳”,随着政策的持续落实,地产链条上的水泥、混凝土等建材基本面有望逐步完成筑底,对水泥需求端形成支撑。

从供给端来看,据中国水泥网消息,自2024年9月27日起华东地区的水泥熟料费用 计划大幅上调100元/吨。业内人士表示,与此前提价的不同之处在于,处于行业旺季,且提价幅度大,同时企业挺价意愿非常坚决。

近两个月,水泥行业抵制“内卷式”竞争,错峰自律强化效果显现,这是保障行业利润的重要方式。

民生证券的研报显示,9-10月旺季多地错峰生产力度不减,9月河南错峰生产20天、福建15天、山西20天、四川15天、重庆15天,湖南9-12月份错峰生产不少于55天。

东吴证券在研报中表示,未来,水泥费用 反弹的持续性将好于前三季度,海螺水泥产能集中的华东、华南市场第四季度均价有望显著反弹。华源证券认为,近来 国内水泥费用 开始走出底部特征,海螺水泥业绩有望在第三季度见底,后续回暖具有合理性。

除了楼市政策,水泥行业近期的政策,也利好行业龙头。

比如,国家发改委等五部门印发的《水泥行业节能降碳专项行动计划》等产业政策,中长期有望加速行业整合和落后中小产能出清。

综上来看,在下游需求端回暖的背景下,水泥行业“量缩价低”在三季度明显得到遏制,结合券商的观点,海螺水泥的业绩在四季度有望化冰。

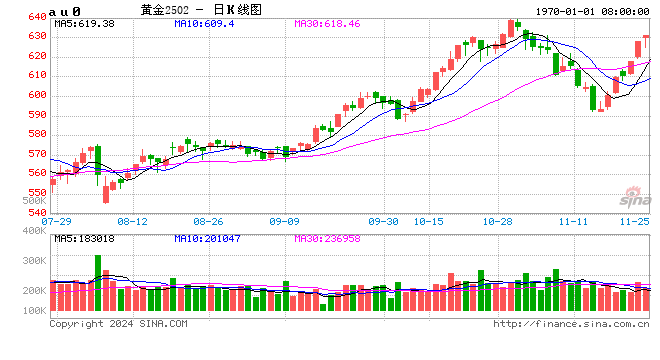

二级市场上,海螺水泥股价自2020年8月以来震荡下行,但2024年9月24日以来涨幅明显。11月1日收盘,海螺水泥股价报26.8元,总市值1420亿元。

发表评论